Llega noviembre y con él, el modelo 232, una de estas declaraciones informativas que tanto nos “gustan” a los asesores fiscales por la cantidad y complejidad de la información que facilitamos a la Administración.

Además lejos de simplificar las obligaciones de información a las que están sometidos los contribuyentes, supone un aumento de la complejidad e información a suministrar por los mismos.

¿Qué es el modelo 232?

El modelo 232 es una declaración informativa de cumplimentación obligatoria en el caso de realizar operaciones vinculadas o de relacionarse con países o territorios declarados como paraíso fiscal.

Con él, la AEAT puede comprobar, por un lado, que las operaciones entre empresas vinculadas se están realizando a precios de mercado, tal y como estipula la normativa europea, y por otro, estar al tanto de las relaciones que mantienen las empresas con paraísos fiscales. La Agencia Tributaria pone el foco sobre estos aspectos a la hora de perseguir el fraude fiscal.

¿Quiénes están obligados a presentar el modelo 232?

Las sociedades mercantiles que realicen operaciones vinculadas que superen determinados límites.

¿Qué es una operación vinculada?

Se consideran “operaciones vinculadas” las realizadas entre personas o entidades vinculadas, en virtud del artículo 18.2 de la Ley 27/2014, del Impuesto sobre Sociedades, que considera personas o entidades vinculadas las siguientes:

- Una entidad y sus socios o partícipes. (participación del socio ≥ 25%)

- Una entidad y sus consejeros o administradores, salvo en lo correspondiente a la retribución por el ejercicio de sus funciones.

- Una entidad y los cónyuges o personas unidas por relación de parentesco, en línea directa o colateral, por consanguinidad o afinidad hasta el tercer grado de los socios o partícipes, consejeros o administradores.

- Dos entidades que pertenezcan a un grupo.

- Una entidad y los consejeros o administradores de otra entidad, cuando ambas entidades pertenezcan a un grupo.

- Una entidad y otra entidad participada por la primera indirectamente en, al menos, el 25% del capital social o de los fondos propios.

- Dos entidades en las cuales los mismos socios, partícipes o sus cónyuges, o personas unidas por relaciones de parentesco, en línea directa o colateral, por consanguinidad o afinidad hasta el tercer grado, participen, directa o indirectamente en, al menos, el 25% del capital social o los fondos propios.

- Una entidad residente en territorio español y sus establecimientos permanentes en el extranjero

Y existe grupo cuando una entidad ostente o pueda ostentar el control de otra u otras según los criterios establecidos en el artículo 42 del Código de Comercio.

¿Qué información debe incluirse en este modelo?

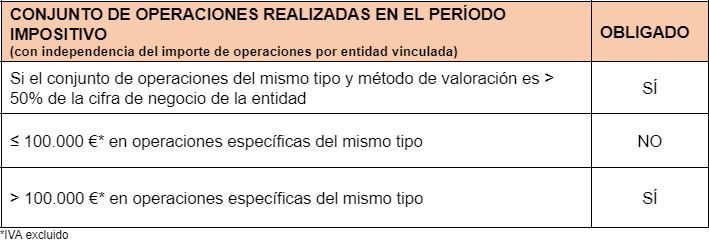

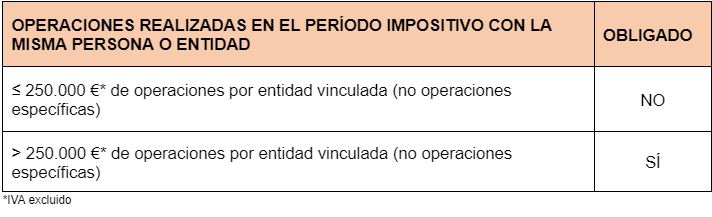

No todas las operaciones vinculadas deben incluirse, únicamente las que se encuadran en alguno de estos 3 puntos:

1.En primer lugar, las siguientes operaciones que cumplan los requisitos:

Son operaciones específicas:

- Operaciones con personas físicas que tributen en estimación objetiva que la participación individual o conjuntamente con sus familiares sea ≥ 25% del capital o fondos propios.

- Transmisión de negocios, valores o participaciones en los fondos propios de entidades no admitidos a negociación o admitidos en jurisdicciones no cooperativas.

- Transmisión de inmuebles y operaciones sobre intangibles.

2.Operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles

Debe cumplimentarse este apartado en aquellos casos en que el contribuyente aplique la reducción prevista en el artículo 23 LIS porque obtiene rentas como consecuencia de la cesión de determinados intangibles (Patent Box) a personas o entidades vinculadas

3.Operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales.

Deben presentarlo los contribuyentes que realicen operaciones o tengan valores en países o territorios calificados como paraísos fiscales independientemente de su importe.