¿En qué consiste el nuevo sistema de cotización por ingresos reales?

A partir de 2023, las personas trabajadoras por cuenta propia incluidas en el RETA (en adelante autónomos) cotizarán en función de los rendimientos netos obtenidos durante cada año natural en el ejercicio de sus actividades económicas.

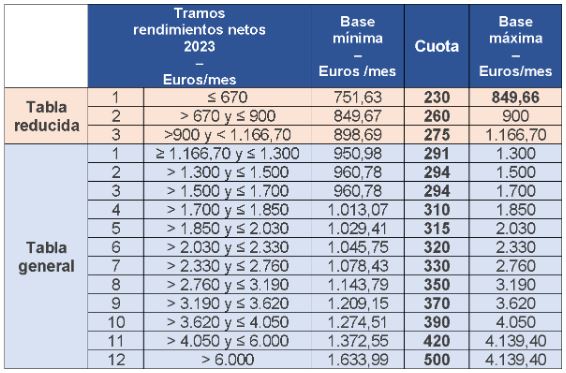

Deberán elegir la base de cotización mensual que corresponda en función de su previsión del promedio mensual de sus rendimientos netos anuales, dentro de la tabla general fijada en la respectiva Ley, que contiene la base de cotización mínima y máxima mensual, para cada tramo de rendimientos.

Excepcionalmente, está la posibilidad de elegir la base de cotización dentro de una tabla reducida, cuando prevea que los rendimientos mensuales van a ser inferiores a 1.166,70 euros.

La tabla general y reducida vigente para el año 2023 es la siguiente:

Las bases elegidas tendrán carácter provisional, hasta que se proceda a su regularización en función de los rendimientos anuales finalmente obtenidos y comunicados por la Administración tributaria.

Los autónomos que a 31 de diciembre de 2022 estuvieran cotizando por una base de cotización superior a la que les correspondería por razón de sus rendimientos netos podrán mantener dicha base de cotización o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

¿Cómo se calcula la base de cotización?

Para determinar la base de cotización, se tendrán en cuenta todos los rendimientos netos obtenidos durante el año natural, por sus distintas actividades económicas realizadas, con independencia de que las realicen a título individual o como socios o integrantes de cualquier tipo de entidad, siempre y cuando no deban figurar por ellas en alta como trabajadores por cuenta ajena o asimilados a estos.

El rendimiento neto computable de cada una de estas actividades se calculará de acuerdo con lo previsto en la normativa del Impuesto sobre la Renta de las Personas Físicas, con las siguientes previsiones:

- Para las actividades económicas que determinen el rendimiento neto por el método de estimación directa, el rendimiento computable será el rendimiento neto, incrementado en el importe de las cuotas de la Seguridad Social y aportaciones a mutualidades alternativas del titular de la actividad.

- Para las actividades económicas que determinen el rendimiento neto por el método de estimación objetiva, el rendimiento computable será el rendimiento neto previo.

Para los autónomos societarios, tendremos que esperar al desarrollo reglamentario, aunque ya se ha avanzado que computarán en función de su participación en los fondos propios de la sociedad.

Para calcular la base de cotización y las cuotas mensuales definitivas, a los rendimientos computables se les aplicará una deducción por gastos genéricos del 7%, salvo en el caso de los “autónomos societarios”, en que la deducción será del 3%.

¿Qué ocurre a partir de 2023 con la tarifa plana de autónomos?

A partir del 1 de enero de 2023 entrará en vigor la nueva cuota reducida en la cotización a la Seguridad Social aplicable por inicio de actividad por cuenta propia, quedando derogada la denominada “Tarifa Plana” vigente.

La cotización a la Seguridad Social de los autónomos que causen alta inicial o que no hubieran estado en situación de alta en el RETA en los dos años inmediatamente anteriores, aun cuando empleen a trabajadores por cuenta ajena, se efectuará de la siguiente forma:

- Con carácter general, se aplicará una cuota reducida por contingencias comunes y profesionales, a contar desde la fecha de efectos del alta y durante los 12 meses naturales completos siguientes, quedando los trabajadores excepcionados de cotizar por cese de actividad y por formación profesional. Entre los años 2023 y 2025, la cuantía de la cuota reducida será de 80 € mensuales.

- Transcurrido el período inicial (12 meses), podrá aplicarse una cuota reducida durante los siguientes 12 meses naturales completos, respecto a aquellos autónomos cuyos rendimientos netos anuales, sean inferiores al SMI anual que corresponda a este período, manteniendo la cuota inicial de 80 € mensuales.

Estas reducciones en la cotización no resultarán aplicables a los familiares de trabajadores autónomos por consanguinidad o afinidad hasta el segundo grado inclusive, que se incorporen al RETA.

Límites mínimos en la base de cotización de los autónomos

La nueva normativa establece que no podrán elegir una base de cotización mensual inferior a 1.000 €, durante el año 2023:

- Los “autónomos societarios” incluidos en el RETA. Art.305.2 b) y e) TRLGSS.

- Los familiares del autónomo incluidos en el RETA. Art. 305.2.k) TRLGSS.

- Los autónomos en régimen de estimación directa sin presentar la declaración IRPF o sin declarar ingresos. Art.308.1.c) regla 5.ª TRLGSS

En este sentido, la base mínima del “autónomo societario” se ha reducido de los 1.234,86 euros actuales a los 1.000 euros en 2023. Esto implica una reducción de la cuota para aquellos autónomos societarios que puedan acogerse a dicha base mínima, de 67,87 euros mensuales, lo que podría suponer un ahorro de 814,44 euros anuales en 2023.

Una vez escogida la base de cotización ¿se puede modificar durante el año?

Sí. A partir de 2023, los trabajadores incluidos en el campo de aplicación del RETA podrán cambiar hasta seis veces al año, la base por la que vengan obligados a cotizar, eligiendo otra dentro de los límites mínimo y máximo que les resulten aplicables en cada ejercicio, con efectos del mes siguiente.

Junto con la solicitud de cambio de su base de cotización mensual, los trabajadores deberán efectuar una declaración del promedio mensual de los rendimientos netos anuales que prevean obtener por su actividad, en el año natural en el que surta efectos dicho cambio de base de cotización.